メルマガ登録

デジタルマーケティングの世界では、数多くのKPIの話があります。

例えば、CVR(コンバージョンレート、成約率)は高いほうが良いと当然のように語られます。高いということは、購買意欲を掻き立てるような良いコンテンツであると言えますが、そもそも情報収集目的で閲覧しており購買目的がないお客様にとっては、鬱陶しいコンテンツと感じてしまうこともあります。

また、CPA(顧客獲得コスト)は低い方が良いとされがちです。多くのお客様が広告によって流入してくれば効率的な広告ということになりますが、その一方で、内実は意外と既存顧客ばかりにその広告が出ていて、新規顧客の獲得には全く貢献していない効率の悪い広告とも捉えることができます。

このように、KPIは様々な解釈が可能で、重要なのはKPIの意味を紐解くことです。

高いから良い、低いから悪いということではないのです。

さて、ここから本題です。

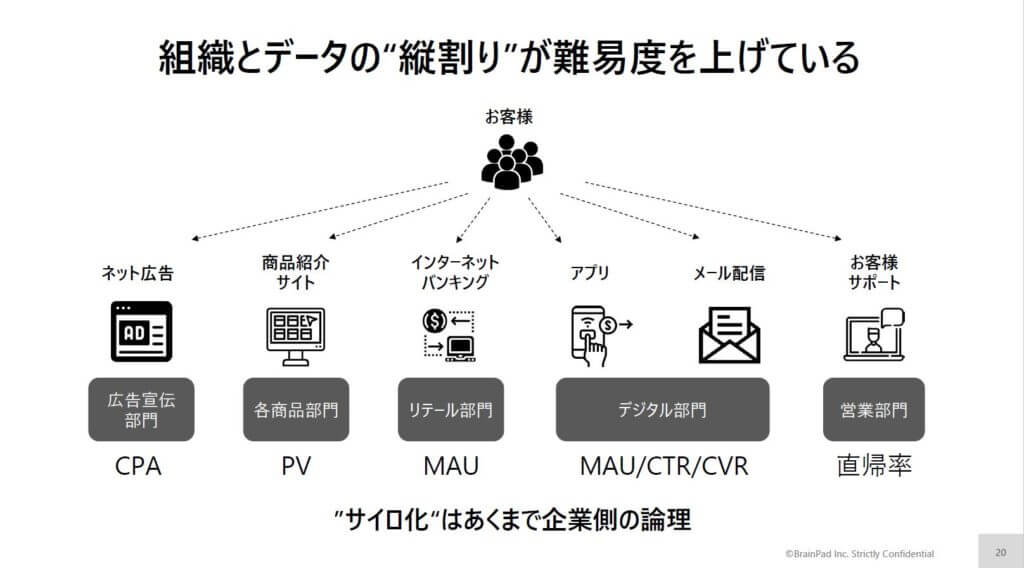

金融機関は、お客様からすれば実にチャネルが多様化しています。

オンライン上では、ネットの広告からはじまり、商品紹介サイト、インターネットバンキング、アプリ、メールでも様々な情報が配信されてきて、お客様サポートのWebもあります。

チャネルを管理する部門がそれぞれ違う場合、それぞれの役割でKPIを設定し、追いかけており、いわゆるKPIのサイロ化、データのサイロ化、チャネルのサイロ化が実際には起こっています。

このサイロ化はあくまで企業側の論理であって、お客様にとっては正直関係のない話です。

では、KPIをどう設定するのか?

「お客様に取ってほしい理想の動き(パーセプションフロー)」を考えれば、KPIは自動的に決まるものです。

Webサイトだから、広告だからという先入観でありきたりなKPIを設定するのではなく、同じチャネルにおいても、お客様のどの(育成)フェーズにおいて、どれくらい育成できているかを見るためにKPIを決めていくべきです。

それぞれの顧客育成フェーズに合わせたKPI設定が重要なため、部門ごとにKPIを設定することもなくなり、お客様起点で、横串でKPIを見ていくことになります。

デジタルマーケティングの本来の狙いは、各チャネルで取得した、お客様の行動データを分析して、パーソナライズされた最適なチャネルで、最適なアクションを打っていくことです。

施策の実行組織は分かれていても、行動データとその分析は組織の壁を越えて、できるだけ連携・統合すべきなのです。

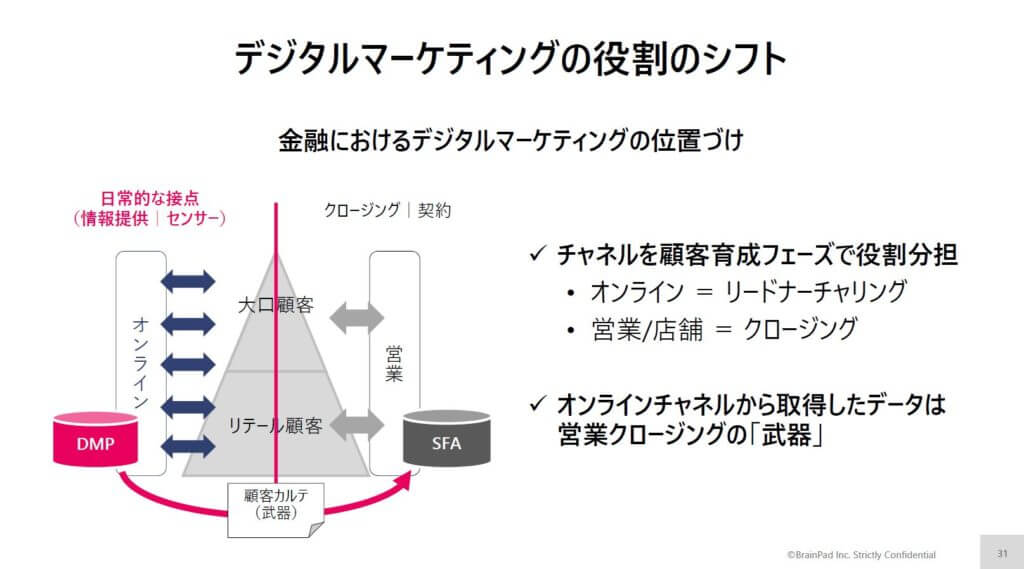

金融商品は、オンラインだけでは簡単に成約につながらない側面があります。

よって、オンラインはお客様との接点におけるセンサーと位置付け、そこで得た行動データを基にした顧客の特徴(カルテ)を営業に提供し、クロージングは営業・店舗等のオフラインで勝負をする。

デジタルとリアルを分断するのではなく、デジタルチャネルで得たデータで営業や店舗に武器を渡す、そうした役割分担が今後はより重要になってくると考えます。

これは、成約確度の高い企業を科学的に特定し、営業とマーケティングが一体となりアプローチをする、ABM(Account Based Marketing)の考え方に近いものがあります。

BtoBビジネスではよく使われていて、顧客情報をそれぞれ担当者別に管理されていたものを、企業別に管理するという考え方から、ABMはスタートしています。

金融機関でもこうしたABMの概念を使えるのではないかと思っています。

たとえ、対象が個人顧客であっても、同じ企業のお客様は同じセグメントとして考えることができますし、家族の口座も保有している場合、その口座の情報を一体的に管理すれば、家庭における資金ニーズを把握することができます。

つまり、一人一人の顧客と考えるのではなくて、繋がりのある、まとまりのある顧客と捉えることが重要で、金融機関にとってもABMは有効な手法と言えるのではないでしょうか。

ABMにも落とし穴があります。

デジタルマーケティング主体でターゲットを設定して広告を打ち、Webやメールでリードを獲得。そこからインサイドセールスが案件を育成し、営業にトスアップしていく流れです。

その中の、営業にトスアップする際に、案件リードを評価して絞り込むプロセスが入りますが、ここで問題が生じます。

インサイドは「良いリードだったのに、営業がクロージングしてくれない」、営業は「インサイドから丸投げで、全然ホット(有望)じゃないリードだからクロージングできない」という諍いごとが、しばしば起きます。

これが起きてしまう原因は、先ほどのサイロ化と全く同じ構造です。

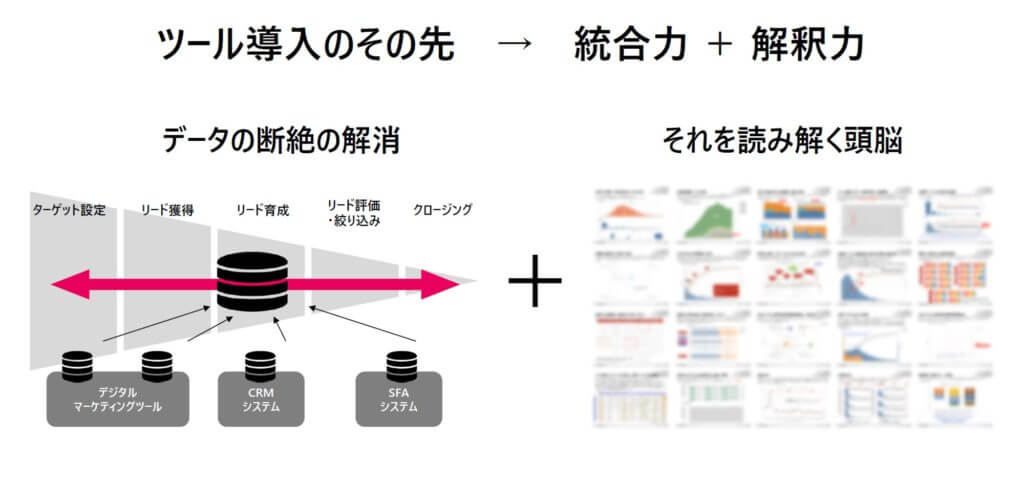

例えば、リード育成においてはCRMシステムが導入されていて、営業においてはSFAシステムが導入されています。それぞれのツールが優秀でも、統合・連携されずバラバラに動いていて個別最適のアクションが取られるだけで、データの断絶が起こっているのです。

ABMのポイントは「データ分析」です。

データ分析をしてリードの評価、絞り込みを行うことが非常に重要なポイントになります。

当然のことですが、データに裏打ちされた情報は客観性があり、先ほどのような意見の相違も生じづらくなります。

最近、マーケティング関連のツールは星の数ほどあります。機能面はよほどツールに詳しい方でないと差が分かりづらく、また日々進化しています。

それならば、どんなツールを導入するか・使うかよりも、各チャネルで取得したデータをどう統合し、どう読み解くか、どう解釈するかというところに、知恵を絞る必要があると考えます。

ここまでは、データ連携の重要性の連携話をしてきました。

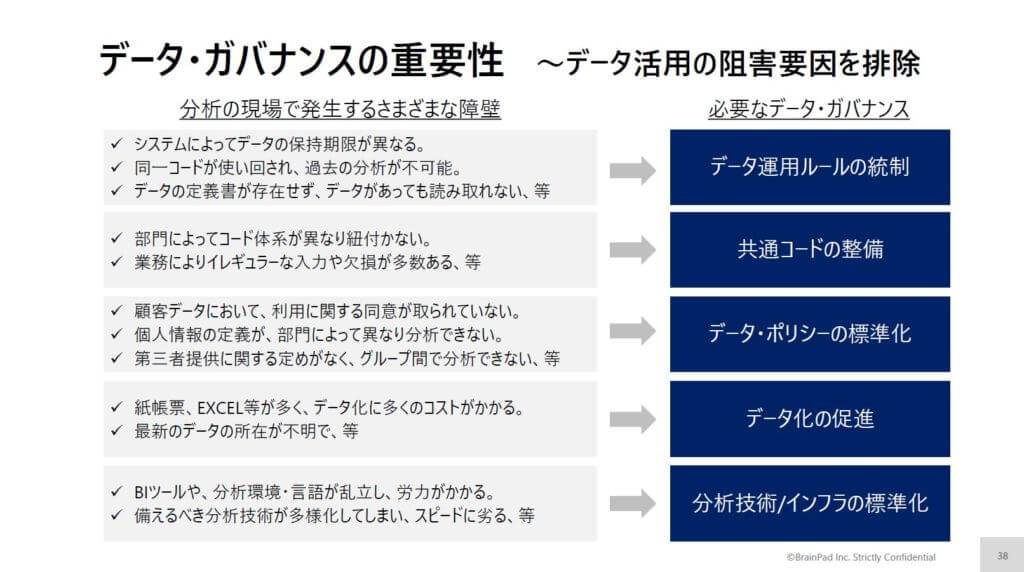

ここからは、データ連携を進める場合や蓄積したデータを分析する際に発生する「データ・ガバナンスの問題」について触れます。

データ分析の支援をしている私たちは、データ分析の現場でさまざまな障壁に直面します。

こうした障壁を乗り越えるために、データ・ガバナンスという、データ活用の促進を前提としたデータの適切なマネジメントが大切になってきます。

ただ、残念ながら日本にはそれを推進するミッションを持った組織や人材が少ないのが実状です。

近年Chief Digital OfficerとしてのCDOは増えましたが、データ起点でガバナンスを統括する「CDO(Chief Data Officer)」を任命されている企業は日本では非常に少ないのが現状です。

データ活用の促進という「攻め」の部分を推進するのはもちろん、「守り」の部分を推進することも求められます。データが使いづらい環境にあることを回避しなくてはいけません。当然ながら、セキュリティーの問題やプライバシーの問題も解決していく必要があります。

CDOは聞き慣れない言葉かもしれませんが、そういう役割をもった人材の重要性は今後ますます高まってくるはずです。

マーケットの変化は激しく、ツールやノウハウなど色々なものが進化しています。

新型コロナショックのように、想定外のマーケットの変化により、準備していたものが台無しになることや、過去の経験値が急に使えなくなるということもあります。

私たちがこれまで多くの金融機関様をご支援した経験から、多くの会社で立派なデジタルマーケティングツールをたくさん導入されています。

しかしながら、使い方を知っているだけではマーケットのさまざまな変化に迅速に対応できません。

継続的に起こる変化や困難を一緒に乗り越える「シェルパ」(登山時、荷物運搬や案内などを務める人)、つまりガイドのような存在が、今こそ必要だと思います。

移り変わる変化に対してどんな観点から分析してみるか、どう対処するかというアイデアを出してくれるガイドを見つけてください。

もちろん、社内でそのような人材を育成していくことがベストですが。

デジタルマーケティングは、どうしてもツールの良し悪しの話題に陥りがちですが、ツールを通じて取得できるデータを活かすことがより重要です。

分析に基づいて施策を打つ、その結果に対して分析し、また施策を打つという小さく高回転なサイクルを回せる体制を各社で作り上げることが、デジタルマーケティングでは特に重要だと考えています。

そのなかで、デジタルとリアルの融合の最適解を、お客様起点で見つけていくことが金融業界におけるデジタルマーケティングを成功させる秘訣だと思います。

弊社では、株式会社山口フィナンシャルグループ(山口FG)様傘下の3銀行(山口銀行、もみじ銀行、北九州銀行)の顧客情報などを一元的に収集・活用する「統合データベース」構築をご支援。

「統合データベース」に蓄積したデータを活用した施策として、3銀行のウェブサイトおよびポータルアプリ上にて「Rtoaster」を活用し、お客様ごとにパーソナライズされた商品・サービスを表示するレコメンド施策もご支援しました。

詳細はこちらをご覧ください。

【関連】DXの担い手「CDO」とは?DX成功のカギは、デジタル化を推進する専門組織にあり

あなたにオススメの記事

2023.12.01

生成AI(ジェネレーティブAI)とは?ChatGPTとの違いや仕組み・種類・活用事例

2023.09.21

DX(デジタルトランスフォーメーション)とは?今さら聞けない意味・定義を分かりやすく解説【2024年最新】

2023.11.24

【現役社員が解説】データサイエンティストとは?仕事内容やAI・DX時代に必要なスキル

2023.09.08

DX事例26選:6つの業界別に紹介~有名企業はどんなDXをやっている?~【2024年最新版】

2023.08.23

LLM(大規模言語モデル)とは?生成AIとの違いや活用事例・課題

2024.03.22

生成AIの評価指標・ベンチマークとそれらに関連する問題点や限界を解説